2024年は日銀の利上げもあり、金利の影響を受け易いREITは価格が下がり、利回りが上がっています。仕込むには絶好のタイミングです!

本記事では1月18日(2025年)現在で6%前後の配当利回りを誇る高利回りのREITを比較します。

今回紹介するのは以下の4選です。

3470: マリモ地方創生リート投資法人

3249: 産業ファンド投資法人

3455: ヘルスケア&メディカル投資法人

8963: インヴィンシブル投資法人

地方創生、インフラ、介護領域、インバウンドと分かりやすい特徴があり、日本の将来に欠かせない分野に特化したREITな為、中長期的なキャピタルゲインも狙える可能性もある🐶

マリモ地方創生リート投資法人(3470)

マリモ地方創生リートは、日本の地方都市を中心に不動産投資を行うことで、地域経済の活性化を目指しています。主に商業施設、住宅、オフィスなどに投資し、安定的な収益を提供することを目標としています。

- 運用会社:マリモアセットマネジメント

- 設立年:2016年

- 投資対象:地方都市の商業施設や住宅

- 分配金利回り:6.24%(2025年1月17日時点)

概要と特徴

地方創生への貢献

地方都市を中心に投資する総合型REITで地域密着型の投資戦略が特徴です。

地域の経済発展に貢献したい社会貢献性が高い投資先を求める方にはピッタリでしょう。

また、地方創生を掲げる石破首相の存在も追い風です。

高い分配金利回り

地方都市の不動産は都心部に比べて取得コストが低いため、運用効率が高く、高い分配金利回りを実現しています。

リスク分散

REITでは都内を中心とした、首都圏への投資が主流ですが本銘柄は主要都市に偏らない分散投資が可能で、リスク分散効果が期待できます。2本目、3本目のREITにもオススメです👍

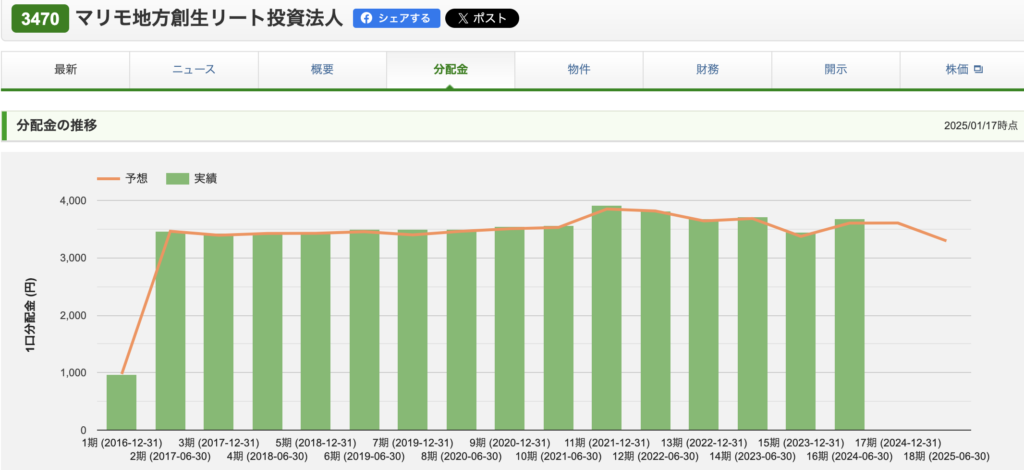

分配金実績

右肩上がりで、増配とはいきませんがここ8年近く安定した分配金を出しています。

産業ファンド投資法人(3249)

産業ファンド投資法人(IIF)は、産業施設やインフラ施設に特化した日本初のREITです。物流施設や工場、研究開発施設など、産業活動を支える不動産に投資することで、安定した収益を提供します。

- 運用会社:三井住友トラスト・アセットマネジメント

- 設立年:2007年

- 投資対象:物流施設、工場、研究開発施設など

- 分配金利回り:5.99% (2025年1月17日時点)

概要と特徴

産業インフラに特化

産業用不動産に特化した日本唯一のREITで物流施設や工場、研究開発施設など、産業活動を支える不動産など需要が安定した物件を多く取得しています。

安定した収益構造

長期契約を結ぶテナントが多く、安定した賃料収入が期待できます。また、物流施設やデータセンターは景気変動の影響を受けにくい傾向があります。

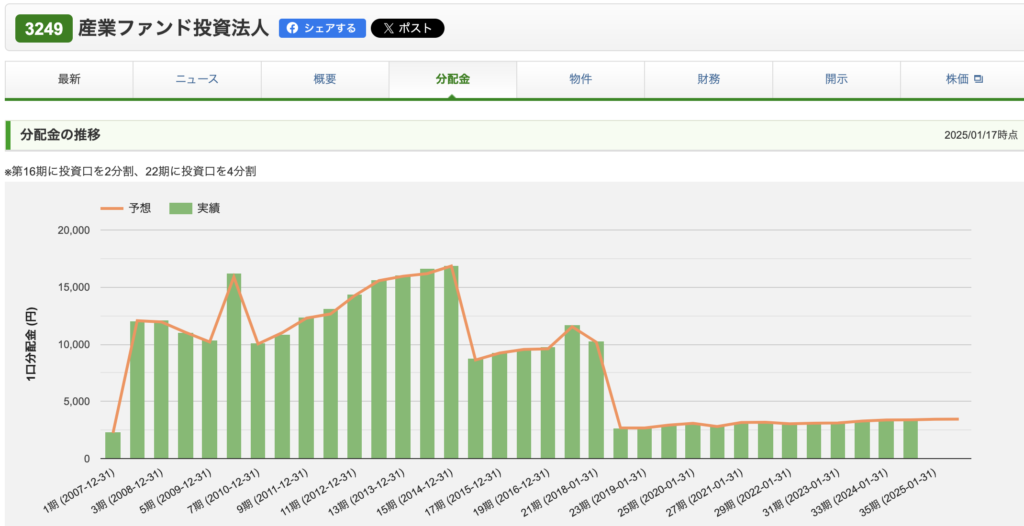

分配金実績

分配金が大幅に減少しているように見えますが第16期に投資口を2分割、22期に投資口を4分割している為です。少しずつ分配金も毎年増えているので安定したインカムゲインが得られる可能性はかなり高いのでないでしょうか?

ヘルスケア&メディカル投資法人(3455)

ヘルスケア&メディカル投資法人は、医療施設や介護施設など、ヘルスケア分野に特化した日本初のREITです。高齢者の生活を支える重要な施設に投資することで、安定した収益を提供しています。

- 運用会社:ヘルスケアアセットマネジメント株式会社

- 設立年:2014年

- 投資対象:介護施設、医療施設など

- 分配金利回り:5.95%(2025年1月17日時点)

概要と特徴

ヘルスケア分野に特化

高齢化社会のニーズに対応したヘルスケア関連の不動産に特化しており、高齢化が進む日本ではこれらの施設への需要が今後も増加すると予想されます。また、これらの施設は長期の賃貸契約を結ぶ為、通常一般的なオフィスや商業施設よりも空室リスクが低い点が特徴です。

社会的意義が高い

医療・介護施設への投資は、高齢化社会における重要な課題解決に寄与するため、社会貢献性が高い投資先といえます。

分配金実績

多少の増減は有りますが、安定しています。

インヴィンシブル投資法人

インヴィンシブル投資法人は、多様な用途の不動産に投資する総合型REITです。特に、ホテルや住宅の比率が高く、観光需要や居住需要を取り込むポートフォリオが特徴的です。

- 運用会社:コンソナント・インベストメント・マネジメント株式会社

- 設立年:2004年

- 投資対象:ホテル、住宅、商業施設など

- 分配金利回り:5.96%(2025年1月17日時点)

概要と特徴

ホテル中心のポートフォリオ

ホテルがポートフォリオの大部分を占めており、観光需要の回復が進む中で収益の増加が期待されています。特にインバウンド需要が強いエリアに物件を保有しています。

多様な用途の不動産

ホテルに加え、住宅や商業施設にも投資しているため、収益源が分散されており、リスクが軽減されています。

インバウンド需要への対応

観光立国を目指す日本において、インバウンド需要の増加は大きな追い風となります。国内外の観光客による需要が、ポートフォリオ全体の収益を押し上げます。

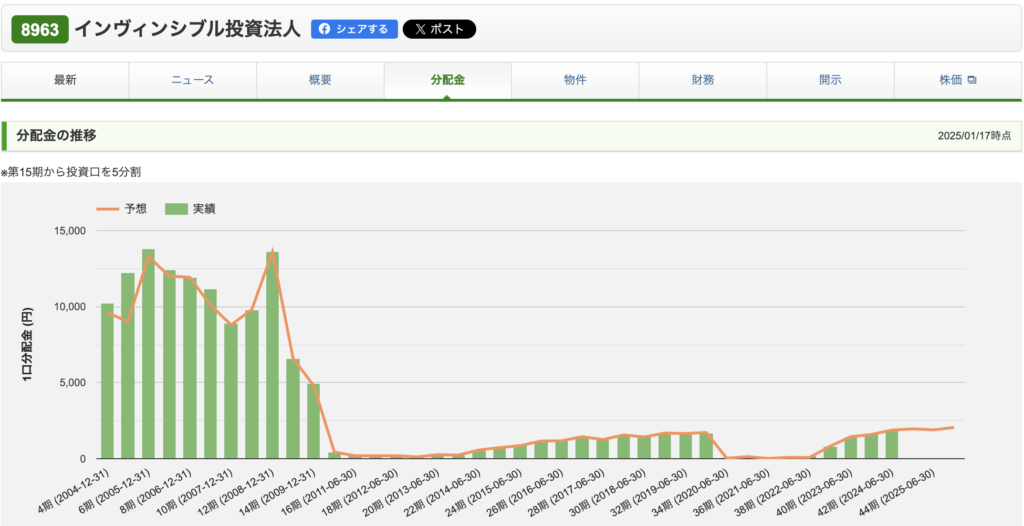

分配金実績

急激な分配金の変化は15期の分割によるものです。2020年-2022年のコロナ禍では全く分配金が出ていません。

ホテルに強みのあるREITの為、上記のREITに比べ、分配金の増減が激しいのはリスクとして認識する必要はあります。

各種指標の比較

2025年1月17日時点の各種指標は次の通りです。

| 指標 / REIT名 | マリモ地方創生リート投資法人(3470) | 産業ファンド投資法人(3249) | ヘルスケア&メディカル投資法人(3455) | インヴィンシブル投資法人(8963) |

|---|

| 一口当たりの価格 | ¥105,600 | ¥115,000 | ¥106,200 | ¥66,300 |

| 時価総額 | ¥297億 | ¥2,916億 | ¥381億 | ¥5,069億 |

| 分配金利回り | 6.24% | 5.99% | 5.95% | 5.96% |

| NAV倍率 | 0.77倍 | 0.84倍 | 0.77倍 | 1.03倍 |

| NOI利回り | 6.21% | 5.42% | 5.51% | 6.88% |

| 有利子負債比率 | 48.7% | 50.8% | 49.9% | 47.7% |

用語補足:

NAV倍率:

純資産価値(Net Asset Value)に対する市場価格の倍率を示します。1倍を上回ると市場価格が純資産価値を上回り、1倍を下回ると市場価格が純資産価値を下回ります。株式のPBRに当たります。

NOI利回り:

不動産の純営業収益(Net Operating Income)を物件取得価格で割った利回りを示します。物件の収益力を評価する指標です。

有利子負債比率:

総資産に対する有利子負債の割合を示します。この比率が高いと借入金への依存度が高いことを意味し、財務リスクの指標となります。

REIT購入時の注意点

REITは手軽に不動産投資ができる魅力的な商品ですが、分配金利回りや価格だけに惑わされず、各種指標やリスク要因をしっかりと確認することが重要です。

特に現在REITの株価が暴落している為、配当利回りが高く、魅力に感じますが分配金を貰えても株価が下がり続けた場合はトータルではマイナスになりえます。中長期的なキャピタルゲインも狙っている方は特に注意⚠️が必要です。

とはいえ、サイドFIRE等を目指し、高配当投資を行う方には魅力的な価格となっているのは間違いありません。私も今回紹介したREITのいずれかを購入予定です。今回の記事が皆さんのお役に立てれば幸いです。

REIT購入なら手数料の低いネット証券がおすすめ!

一歩を踏み出し、行動する事は確実にあなたの人生を前進させる事になります。

口座開設は無料です、まだ開設していない方は是非開設しましょう。

コメント